Делаем счет-фактуру онлайн

Содержание:

- Порядок заполнения авансового счета-фактуры

- Когда обязательно формировать счет-фактуру без НДС?

- Что такое счет-фактура и что такое счет на оплату

- Топ сервисы для создания счета онлайн

- Как заполнять счета-фактуры и УПД с 1 июля

- УПД или СЧФ?

- Сайты для заполнения счет-фактуры

- Исчисление НДС с аванса

- Правила корректировки

- Счёт-фактура для ИП – образец

- Графы платежно-расчетного документа

Порядок заполнения авансового счета-фактуры

При выписке рассматриваемого документа применяются правила, закрепленные в официальном документе, утвержденном Постановлением 1137 от 26.12.11 в ред. от 29.11.14.

Построчное заполнение бланка с/ф:

| Номер строки или графы | Пояснения по заполнению |

| Заполнение строк | |

| 1 | Дата формирования с/ф, число должно попадать в пятидневный срок, который отсчитывается с момента получения авансовых денег от клиента.

Номер должен быть уникальным в течение установленного периода, используется хронологический порядок присвоения номеров. Причем авансовые и отгрузочные с/ф имеют общую нумерацию, номера присваиваются в порядке возрастания по мере выписки документов. Период, в течение которого номер не должен повторяться, определяется организацией самостоятельно. Это может быть месяц, квартал или больший период. Как правило, длительность периода зависит от объема выписываемой документации. По окончании установленного периода нумерация может начаться с начала. По окончании установленного период нумерация может начаться с начала. Период зависит от объема выписываемой документации.Номер можно дополнять через дробь буквенным или цифровым индексом. В скобках рекомендуется указать слово «аванс», в этом случае будет однозначно понятно, что с/ф выписан в связи с поступлением предоплаты. |

| 2,2а,2б | Реквизиты продавца – полное или сокращенное название (согласно учредительной документации), ИНН и КПП, а также юридический адрес компании. |

| 3,4 | Поля не заполняются, так как причина составления с/ф не отгрузка, а поступление аванса. |

| 5 | Реквизиты платежного бланка, подтверждающего поступление денег от клиента.

Возможно поступление аванса в неденежной форме, в этом случае данное поле не заполняется. |

| 6,6а,6б | Реквизиты покупателя – поля заполняются по аналогии с 2, 2а и 2б. |

| 7 | Название валюты и код по ОКВ. Для российского рубля соответствует код 643. Указываются данные о той валюте, в которой выражены поступившие деньги. Например, если цена выражена в валюте другого государства, но оплата поступила в российских рублях, то ставится в этом поле валюта с кодом 643. |

| Заполнение граф таблицы | |

| 1 | В данной графе можно указать наименование каждого товара, если данные сведения известны (например, определены договором поставки). Если на момент выставления с/ф в связи с поступление авансовых денег не известен конкретный ассортимент, можно указать обобщенное наименование (например, «мебель» или «хозяйственные товары»). |

| 2-6 | Ставятся прочерки, данные графы будут заполнены в момент выписки с/ф по факту отгрузки в счет полученного аванса |

| 7 | Ставка НДС указывается в формате «18/118» или «10/110», так как при получении аванса происходит выделение налога из суммы, а не его начисление, как это делается при отгрузке. |

| 8 | Величина посчитанного налога, равная результату умножения ставки из гр.7 на размер полученного аванса. |

| 9 | Размер поступившей авансовой суммы. |

| 10-11 | Ставятся прочерки. |

Поставить подпись на счете-фактуре может то лицо, которое уполномочено на то учредительной документацией, доверенностью, составленной руководителем компании, или приказом. Это может быть руководитель организации, главный бухгалтер или иное лицо, имеющее соответствующие полномочия.

Образец заполнения авансового с/ф:

Когда обязательно формировать счет-фактуру без НДС?

Статья 145 устанавливает, что в случае, если выручка компании за 3 месяца составляет 2млн.руб. и менее, то НДС при продажах можно не начислять и не уплачивать. При этом НДС в счетах-фактурах поставщиком не выделяется к возмещению.

Освобождение от уплаты НДС по ст.145 – это право, а не обязанность налогоплательщика. Если он хочет по-прежнему работать с НДС, это его право, в этом случае не нужно ничего сообщаться налоговой, а продолжить работать на прежних условиях. Если же есть желание освободиться от НДС, то установив у себя достаточный уровень выручки, следует направить документы уведомительного характера в налоговую, заявив о своем желании и подтвердив право на освобождение.

Выручка считаться за три последовательных месяца.

Не платить НДС можно только в том случае, если не продаются подакцизные товары. По ввозным операциям НДС по-прежнему нужно начислять.

Сто сорок пятая статья четко определяет, что в случае, если компания использует право, дарованное этой статьей, то счета-фактуры нужно по-прежнему выставлять, указывая, что они без НДС.

Освободиться от НДС можно на срок один год, далее нужно либо продлить свое право, либо отказаться от него. На протяжении всего этого года по каждой операции (за исключением импортных) нужно выставлять счета-фактуры без НДС.

Как заполнить счет-фактуру без НДС?

Бланк счета-фактуры, актуальный на 2016 год, утвержден Постановление №1137 от 26 декабря 2011. Это же Постановление содержит форму корректировочного счета-фактуры.

Если организация освобождена от НДС по ст.145, то при продажах, а также при получении авансов от покупателей она обязана выставлять счет-фактуру.

В этом бланке заполняются все поля как обычно, при этом в поле 7 «Ставка» пишется формулировка «без НДС», в поле 8 «Сумма» также пишется «без НДС».

Далее счет-фактуры как обычно подписывается ответственными лицами и передается покупателю. Такой счет-фактуру продавцу нужно зарегистрировать в книге продаж как обычно, а вот покупателю его регистрировать в книге покупок не нужно, так как он не дает возможность направить НДС к вычету.

Образец заполнения счета-фактуры без НДС – скачать .

Можно ли в полях 7 и 8 поставить нули?

Не допускается вместо фразы «без НДС» ставить 0. Ноль в поле для указания ставки НДС будет воспринят налоговиками как нулевая ставка, которая применяется при экспортных операциях. Если налоговая увидит 0 в поле 7, то потребует обосновать правомерность применения нулевой ставки документально.

Также нули налоговой могут приняты как неправильно посчитанный налог, в связи с чем исчислит его самостоятельно от стоимости товаров по соответствующей этим товарам ставке НДС и заставит уплатить в бюджет.

Чтобы не допустить подобных недоразумений, следует писать «без НДС», но никак не нули.

Когда счет-фактуру без НДС можно выставлять по желанию?

Как выше было сказано, обязательно формировать счет-фактуру без НДС нужно только в одном случае – при освобождении от налога по сто сорок пятой статье НК РФ.

Выписка этого документа во всех остальных случаях является исключительно самостоятельным осознанным решение продавца. Такое не действие не нарушает налогового законодательство. Компания при желании может выставить счет-фактуру без НДС, даже если не обязана это делать

Важно при этом опять же не ставить в полях 7 и 8 нули, а указать «без НДС»

Когда выставление счета-фактуры без НДС возможно:

- При осуществлении операций, не облагаемых НДС (ст.149 НК РФ);

- Если используется УСН, ЕНВД, ЕСХН, ПСН.

Для чего выставлять счет-фактуру в этих случаях, если этого не требует НК РФ?

Обычно такое действие продавцом выполняется по требованию покупателя. У многих организация таким образом сложился документооборот, что им требуется для соответствия своим требованиям получит счет-фактуру, даже если она без НДС. Или договор, заключенный между сторонами, требует предоставления этого документа.

Возможно, покупатель просто не знает о том, что продавец в указанных случаях может не выставлять счет-фактуру, при этом не нарушив положения НК РФ. В этом случае можно с клиентом провести разъяснительную беседу.

Если клиент очень просит выписать ему такой документ, продавец может это сделать, не боясь нарушить налоговые законы. Обязанность по уплате НДС не появится, если указать в полях 7 и 8 «без НДС», отчетность по НДС сдавать не придется.

Иногда продавцу самому нужно по какой-либо причине иметь счет-фактуру.

Нужно ли в этих случаях где-то регистрировать счет-фактуру? Так как выписка этого документа не является обязанностью продавца, то и регистрировать его нигде не нужно – покупатели не регистрируют его в книге покупок, продавцы не заносят его в книгу продаж.

Что такое счет-фактура и что такое счет на оплату

Понятие «счет» часто используют для определения документа оплаты, предъявляемого продавцом покупателю. Официально закрепленного определения «счет» в нормативных документах нет. Его выставляют как на уже отгруженную продукцию (выполненные работы, оказанные услуги), так и на авансирование (предоплату). Счет на оплату не является документом, на основании которого оформляется вычет по НДС. Счет на оплату является формой документа, определяемой организацией.

Форма счета-фактуры утверждена постановлением правительства № 1137 от 26.12.2011 в редакции от 02.04.2021, и расчеты с бюджетом по НДС возможны только по этой форме документа. Электронный счет-фактуру заполняем только по правилам, указанным в приказе Минфина России от 05.02.2021 № 14н.

ВАЖНО!

В 2021 году физлицо вправе подписать счет-фактуру электронной подписью, но пока в этом случае к документам необходимо приложить доверенность. Начиная с 2022 года, физлицо сможет подписывать документы своим ключом от имени организации (после вступления в силу изменений в ).. Вот так выглядит бланк новой счет-фактуры 2021 в ворде для заполнения:

Вот так выглядит бланк новой счет-фактуры 2021 в ворде для заполнения:

- при реализации товаров (работ, услуг);

- при получении предоплаты.

Топ сервисы для создания счета онлайн

Найти инструмент для выставления счетов-фактур не так просто. У них казалось бы одинаковые функции. Но все же сервисы различаются с точки зрения интерфейса, удобства в использовании и т.д. Итак, вот топ 10 инструментов для выставления счетов для малого бизнеса.

| Цена (месяц) | Пробный период | Приложение Anroid/iOS | Кастомизация шаблонов | Интеграция с другими сервисами | |

| Freshbooks | от 12.95$ | да | нет | да | да |

| Zoho Invoice | от 9$ | да | да | да | нет |

| Shopify Invoice Generator | Бесплатно | нет | нет | нет | нет |

| Wave | Бесплатно | нет | да | да | да |

| QuickBooks | От 10$ | да | да | да | нет |

| Square | 2.9% + 30¢ за каждый оплаченный инвойс | нет | да | да | нет |

| Invoice2go | Бесплатно | нет | да | да | нет |

| Billdu | От 1,25$ | да | да | нет | да |

| Invoicely | от 9.99$ | да | нет | да | нет |

| Avaza | от 9.95$ | да | нет | да | да |

Logaster Invoice

Logaster Invoice Generator предназначен для малых предприятий и фрилансеров. Это бесплатное программное обеспечение, которое позволяет создавать счета-фактуры в несколько кликов. Кроме того, если вы ищете фирменные счета, Logaster Invoice Generator — это то, что вам нужно. Очень простой в использовании, он также позволяет вам отправлять счета быстро и удобно.

Freshbooks

FreshBooks — бесплатный облачный сервис для создания счетов. Начнем с того, что интерфейс платформы удобен и прост в использовании. Интересное преимущество сервиса в том, что в FreshBooks вы можете добавлять логотип компании в счет, инициировать повторное выставление инвойса, рассчитать налоги, отправить бумажные копии и получить оплату в необходимой валюте. Вы можете увидеть, просматривал ли клиент счет или уже оплатил его.

После 30-дневной бесплатного пробного периода, ценовая политика начинается с $19,95 в месяц.

Эта пошаговая инструкция детально покажет вам как создать инвойс в FreshBooks:

Zoho Invoice

Сервис Zoho Invoice подходит, если вы хотите без каких либо затруднений создавать счета. Zoho разрешает создавать автоматические напоминания об оплате; сотрудничать с бухгалтерами; и следить за временем, необходимым для завершения проекта.

Платформа предлагает интегрироваться с популярными платежными системами, такими как PayPal, Stripe и т.д., что разрешает платить онлайн.

Если у вас менее 5 клиентов, используйте Zoho Invoice бесплатно. Платформа предлагает еще три тарифных плана, цены которых варьируются относительно количества пользователей и клиентов. Другие тарифы — от 9$ в месяц.

Как создать ваш первый инвойс в Zoho? Просмотрите видео гайд от компании.

Как заполнять счета-фактуры и УПД с 1 июля

С 1 июля изменились состав реквизитов и форма счета-фактуры, а также корректировочного счета-фактуры (Закон № 371-ФЗ, Постановление Правительства РФ от 02.04.2021г. № 534). Новшества касаются как участников оборота прослеживаемых товаров, так и иных налогоплательщиков.

Во-первых, записи о товарах, работах, услугах, имущественных правах в табличной части обычного и корректировочного счета-фактуры нужно нумеровать – это графа 1, а наименование – графа 1а (Приложение 1 и Приложение 2 к Постановлению Правительства от 26.12.2011г. № 1137). Для заполнения графы 1 в корректировочном счете-фактуре номер позиции надо брать из первоначального счета-фактуры.

Во-вторых, в счете-фактуре необходимо указывать реквизиты, позволяющие идентифицировать документ об отгрузке товаров, выполнении работ, оказании услуг, передаче имущественных прав (пп. 4 п. 5 ст. 169 НК РФ). Для этих целей появилась новая строка 5а. Это нововведение не связано с прослеживаемостью товаров и обязательно для всех налогоплательщиков, выставляющих как электронные, так и бумажные счета-фактуры. При указании в строке 5а документа об отгрузке необходимо привязать его к каждому порядковому номеру наименования товаров, работ, услуг, имущественных прав.

Например, счет-фактура составлен на 10 позиций, первые 5 из которых отгружены по накладной № 15 от 01.07.2021, и следующие 5 – по накладной № 18 от 01.07.2021. В строке 5а будет указано: «Документ об отгрузке N п/п 1-5 № 15 от 01.07.2021; N п/п 6-10 № 18 от 01.07.2021». В авансовых счетах-фактурах строку 5а можно не заполнять.

В форму УПД также должна быть добавлена строка 5а, в которой будет указан номер самого УПД (Письмо ФНС от 17.06.2021 г. № ЗГ-3-3/4368@). ФНС не первый раз дает разъяснения, что УПД со статусом «1» должен меняться вслед за изменением счета-фактуры (Письма ФНС России от 22.04.2019 N ЕД-4-15/7638, от 14.09.2017 N ЕД-4-15/18321@, от 24.01.2014 N ЕД-4-15/1121@).

Отсутствие строки 5а или некорректное ее заполнение может повлечь отказ в вычете НДС у покупателя (п. 2 ст. 169 НК РФ).

В-третьих, графа 11 счета-фактуры теперь называется «Регистрационный номер декларации на товары или регистрационный номер партии товара, подлежащего прослеживаемости» и заполняют ее следующим образом:

- по непрослеживаемым товарам, местом происхождения которых территория РФ не является, по-прежнему следует вносить регистрационный номер таможенной декларации;

- по прослеживаемым товарам нужно указывать регистрационный номер партии товара (РНПТ).

Как получить РНТП разъяснил Минфин в письме от 30.03.2021 N 27-01-24/23047. Но пока не приняты соответствующие документы Правительством РФ, требование не является обязательным.

В одном счете-фактуре могут быть отражены как товары, подлежащие прослеживаемости, так и обычные.

В-четвертых, в обычном и корректировочном счете-фактуре, оформленном при совершении операций с товарами, подлежащими прослеживаемости, должны быть указаны единица измерения и количество прослеживаемого товара (пп. 16, 17, 18 п. 5, пп. 16, 17, 18 п. 5.1 ст. 169 НК РФ). Для этих показателей в форме документов предусмотрены новые графы: 12, 12а и 13, — которые можно не формировать в бумажных счета-фактурах по непрослеживаемым товарам (Приложение 1 и Приложение 2 к Постановлению Правительства от 26.12.2011 № 1137).

Для покупателей важно, что отсутствие граф с 11 по 13 или ошибки при их заполнении не будут препятствием для вычета НДС (п. 2 ст.169 НК РФ)

Обратите внимание! С 1 июля меняются также формы книги продаж, покупок, журналов полученных и выставленных счетов-фактур (Постановление Правительства от 02.04.2021 г. № 534)

А за III квартал 2021 года декларацию по НДС надо сдавать по новой форме (Приказ ФНС России от 26.03.2021 N ЕД-7-3/228@). Изменения обусловлены введением системы прослеживаемости товаров.

УПД или СЧФ?

Письмом №ММВ-20-3/96 от 21-10-13 г. налоговая служба рекомендует применять УПД в учете, а применение счетов-фактур закреплено в НК РФ как обязательное. При выборе документа, фиксирующего суммы по НДС, налогоплательщики зачастую отказываются от УПД именно по той причине.

Есть и более веские поводы, указывающие, что счет-фактуру заменять УПД нецелесообразно:

- Ограничения по формату УПД. Согласно законодательству УПД в бумажном виде может использоваться комплексно в НУ и БУ либо только как документ БУ. Исключительно как счет-фактуру его использовать можно только электронно (согласно Пр. №ММВ-7-15/155 от 24-03-16 г.).

- Авансовые платежи. В письме №ММВ-20-3/96 зафиксированы случаи, при которых используется УПД (отгрузка товаров, передача имущественных прав, оказание услуг). Авансовые платежи в списке не упомянуты. На аванс выставляется только счет-фактура (ст. 168-3 НК РФ).

- Корректировки. Изменения стоимости, количества ТМЦ, имущественных прав ведут к необходимости использования корректировочного счета-фактуры. В БУ обычно составляется и подписывается акт или подобный ему документ, отражающий разницу первоначальных и измененных показателей, согласие сторон на изменение условий отгрузки (т.н. кредит-нота и аналогичные ей). При использовании корректировочного УПД все эти сведения (корректировки по НДС, корректировки на разницу показателей) придется отражать в одном документе. Учитывая, что на практике ситуации хозяйственной жизни имеют множество нюансов, это может вызывать затруднения и замедлять оформление документов. Оформить два разных документа, внести в них корректировки и зарегистрировать намного проще.

- Исправления. При необходимости исправить данные счета-фактуры выписывают новый экземпляр (Правила заполнения СЧФ, п. 7, Пост. Прав. №1137), при этом номер и дату документа менять нельзя. Исправления в бухгалтерских документах вносить проще, например, цифровую информацию просто зачеркивают, помечают дату исправления, и рядом с записью ставит подпись ответственное лицо. Как и в предыдущем случае, здесь проще использовать СЧФ и первичные документы БУ по сделке порознь.

Кроме того, структура бухгалтерской службы на некоторых предприятиях (сельскохозяйственных, производственных) предполагает использование нескольких экземпляров первичных бухгалтерских документов, например, в складском учете и сводных отчетах ответственных лиц подразделений используется одна и та же накладная. Применение УПД в этом случае не имеет смысла.

Вопрос: Возможно ли при возврате товара выставить корректировочный счет-фактуру, если при его продаже выставлялся УПД, и наоборот — выставлять УКД вместо счета-фактуры и накладной?Посмотреть ответ

Универсальный передаточный документ, с этой точки зрения, рекомендуется применять в малом и среднем бизнесе, при наличии ограниченного числа хозяйственных операций и небольшого штата учетных работников.

Важно! Применение УПД, как и применение счетов-фактур, необходимо отразить в учетной политике организации. Целесообразно утвердить локальным нормативным актом используемую форму УПД (корректировочного УПД)

При переходе на УПД в середине года следует вводить дополнения к учетной политике до начала налогового периода.

Сайты для заполнения счет-фактуры

Большинство сервисов в сети, которые предлагают пользователям заполнить счет-фактуру онлайн, имеют понятный и доступный интерфейс даже для людей, не сведущих в этом вопросе. Готовый документ легко сохранить на компьютер, отправить по электронной почте либо сразу распечатать.

Способ 1: Service-Online

Простой сайт Service Online поможет предпринимателям легко заполнить счет-фактуру нового образца. Информация на нем постоянно обновляется, это позволяет получить в свое распоряжение готовый документ, который полностью отвечает всем требованиям законодательства.

От пользователя требуется только заполнить нужные поля и загрузить файл на компьютер либо напечатать его.

- Переходим на сайт и заполняем все необходимые строки в счет-фактуре.

- Данные о материальных ценностях, которые нужно получить заказчику, можно не вносить вручную, а загрузить из документа в формате XLS. Эта функция будет доступна пользователям после прохождения регистрации на сайте.

- Готовый документ можно распечатать либо сохранить на компьютер.

Если вы зарегистрированный пользователь, то все заполненные ранее счет-фактуры сохраняются на сайте бессрочно.

Способ 2: Выставить счет

Ресурс предоставляет пользователям возможность составлять документы и заполнять разнообразные бланки в режиме онлайн. В отличие от предыдущего сервиса, для получения доступа к полному функционалу, пользователю необходимо пройти регистрацию. Оценить все достоинства сайта можно с помощью демонстрационной учетной записи.

- Для начала работы в демонстрационном режиме щелкаем на кнопку «Demo вход».

- Щелкаем на значок «Выставить счет 2.0».

- В открывшемся окне нажимаем на «Открыть».

- Переходим во вкладку «Документооборот» на верхней панели, выбираем пункт «Счета-фактуры» и нажимаем «Новый Сч.ф».

- В открывшемся окне заполняем нужные поля.

- Нажимаем на «Сохранить» или сразу печатаем документ. Готовую счет-фактуру можно отправить заказчику на электронную почту.

На сайте присутствует возможность печати сразу нескольких заполненных счет-фактур. Для этого создаем бланки и заполняем их. После щелкаем на «Печать», выбираем документы, формат итогового бланка и, если необходимо, добавляем печать и подпись.

На ресурсе можно посмотреть примеры заполнения счет-фактуры, кроме того, пользователям доступны для просмотра файлы, заполненные другими пользователями.

Способ 3: Tamali

Заполнить и распечатать счет-фактуру можно на сайте Tamali. В отличие от других описанных сервисов, информация здесь представлена максимально просто. Стоит отметить, что к бланку счет-фактуры налоговые органы предъявляют строгие требования, поэтому ресурс своевременно обновляет форму заполнения в соответствие с изменениями.

- Для создания нового документа щелкаем на кнопку «Создать счет-фактуру онлайн». На сайте доступен для скачивания образец заполнения формы.

- Перед пользователем будет открыт бланк, в котором нужно заполнить указанные поля.

- После завершения заполнения щелкаем на кнопку «Печать» в нижней части страницы.

- Готовый документ сохраняется в формате PDF.

Создать документ на сайте смогут и пользователи, которые раньше не работали с подобными сервисами. Ресурс не содержит дополнительных функций, которые вызывают путаницу.

Рассмотренные сервисы помогают предпринимателям создать счет-фактуру с возможностью редактировать внесенные данные. Советуем перед заполнением формы на том или ином сайте обязательно убедиться в соответствии бланка всем требованиями Налогового кодекса.

Опишите, что у вас не получилось.

Наши специалисты постараются ответить максимально быстро.

Исчисление НДС с аванса

Авансовая система расчетов предусматривает перечисление определенной части от общей стоимости товаров, работ и услуг в счет их будущей поставки или выполнения. С авансовых траншей (АТ) приходится исчислять и уплачивать НДС. Сумму налога покупатель принимает в вычету либо отказывается от него. Это его полное право.

Для каждой ситуации характерны нюансы.

|

Входной налог с АТ принят к вычету покупателем |

Вариант расчетов позволяет приобретателю товаров уменьшить налог к уплате в бюджет до фактической отгрузки. Для получения вычета требуется соблюсти все три условия:

Проверьте, правильно ли рассчитал налог продавец. После фактической поставки товара у покупателя появляется возможность принять к вычету со всей стоимости покупки. Следовательно, налог с АТ, заявленный ранее, придется восстановить. Отразите авансовые счета-фактуры в декларации по НДС в том квартале, в котором они были оплачены. Суммы включите в 3 раздел отчета. |

|

Входной налог с АТ не принят покупателем к вычету |

Покупатель не обязан заявлять к вычету входной побор с АТ. Разрешено уменьшить обязательство к уплате в бюджет единожды — в момент фактической поставки товара или выполнения работ или услуг. Компания заявляет всю сумму входного сбора в реализации без какого-либо восстановления. Значит, и зачет авансов выданных в декларации по НДС отражать не придется. Заявить на получение льготы допускается только при выполнении трех условий: выставленный счет-фактура, наличие договора поставки, платежная документация на оплату. |

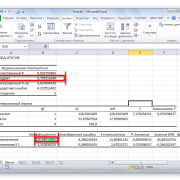

Как считают НДС с аванса

Покупателю не нужно рассчитывать входной налог с авансового платежа. За него это сделает продавец. Сумма налога выделяется в авансовом счете-фактуре. Но покупателю следует проверить, не допущена ли ошибка в расчетах.

Для проверки используйте формулу:

|

НДС с аванса |

= |

сумма АТ, отраженная в счете-фактуре, по договору поставки, подряда |

× |

расчетная ставка, в соответствии со ставкой, по которой облагается операция: 20/120 либо 10/110 |

При обнаружении ошибке в расчете свяжитесь с продавцом и уточните детали. Арифметическую ошибку требуется исправить. Принять обязательства к вычету, рассчитанные неверно, нельзя.

В бухучете отражайте АТ на специальном счете 76. Для дополнительной аналитики предусмотрите субсчета 76 АВ — по полученным траншам и 76 ВА — по выданным суммам. Закрепите порядок отражения бухгалтерских операций в учетной политике. По данным 76 ВА в декларации НДС отражайте суммы выданных авансов.

Правила корректировки

- Изменениям подвергаются оба экземпляра – и принадлежащий продавцу, и предназначенный для покупателя.

- Исправления обязательно визируются руководителем организации-продавца и заверяются его печатью (подпись главбуха не нужна). Вместо директора подписывать может уполномоченное лицо, указав свое ФИО и должность, а также пометить, что подпись поставлена «за руководителя организации».

- Обязательно датировать исправления.

- Неверные данные нужно зачеркнуть, написать правильные в свободном поле, рядом указать «исправлено», причём дописать, какие показатели на какие и в какой графе.

ВАЖНАЯ ИНФОРМАЦИЯ! Если ошибок слишком много и корректировка затруднительна, проще оформить испорченный документ заново. Это не противоречит закону, поскольку в НК Российской Федерации нет прямого запрета на замену дефектного счета-фактуры на новый документ. Но иногда такое право придется отстаивать в судебном порядке.

Счёт-фактура для ИП – образец

Счёт-фактура ИП — образец этого документа приводится в нашей статье. Также из нее вы узнаете о том, существуют ли особые правила его оформления для предпринимателей, когда в его строках и графах можно поставить прочерки, как его составляют спецрежимники и могут ли ИП на ЕСХН в 2020 году не оформлять счета-фактуры.

Данное фото приобретено в фотобанке Shutterstock

Счет-фактура от ИП с НДС в 2020 году: что учесть?

Нередко у предпринимателей возникает вопрос: может ли ИП выставлять счета с НДС? Ответ «да, может» будет неполным и может ввести в заблуждение. Дело в том, что в одних ситуациях счета-фактуры ИП выставлять обязан, а в других — не обязан, но может. При этом у него появляются дополнительные обязанности по уплате налога в бюджет и подаче декларации.

Наиболее часто выписывать счета-фактуры приходится применяющим ОСНО предпринимателям. Несмотря на то что для ИП в налоговом законодательстве предусмотрены некоторые послабления (например, налоговые каникулы для начинающих предпринимателей, льготы для малого бизнеса и др.), выполнять функции плательщика НДС предпринимателям на ОСНО нужно на общих основаниях. Что это означает?

- Каждая реализация товаров (работ, услуг) должна оформляться счетом-фактурой с выделенной суммой налога (за редким исключением).

- Все выставленные счета-фактуры следует фиксировать в книге продаж.

- Ежеквартально в налоговые органы нужно представлять декларацию по НДС в электронном виде.

К самому счету-фактуре налоговое законодательство предъявляет серьезные требования. На рисунке ниже отражена основная информация о назначении счета-фактуры и нормативных документах, устанавливающих порядок его оформления:

Об обязательных реквизитах счета-фактуры мы рассказываемздесь .

Образец заполнения счета-фактуры от ИП с НДС

Посмотрим, как заполнить счет-фактуру от ИП с НДС на образце.

Пример

Применяющий ОСНО индивидуальный предприниматель Кузнецов Анатолий Викторович 13 сентября 2020 года реализовал ООО «Лунный свет» два станка:

- станок токарно-винторезный с ПУ (49 973 руб., включая НДС);

- станок сверлильно-фрезерный настольный (45 489 руб. включая НДС).

Образец заполнения счета-фактуры ИП Кузнецовым А. В. смотрите ниже:

Этот образец счета-фактуры для ИП в 2020 году оформлен на бланке, утвержденном постановлением Правительства РФ № 1137 (ред. от 01.02.2018).

Продолжение примера

Чтобы оформленный счет-фактура от ИП Кузнецова А. В

позволил получить вычет по НДС покупателю ООО «Лунный свет», предпринимателю следует обратить особое внимание на те реквизиты счета-фактуры, ошибки в которых критичны для вычета

Налоговики могут лишить ООО «Лунный свет» налогового вычета, если не сумеют достоверно установить из счета-фактуры наименование товара, его стоимость, ставку и сумму НДС, а также не смогут идентифицировать продавца и покупателя.

Во избежание возможных ошибок необходимую информацию для счета-фактуры ИП взял из первоисточников:

- реквизиты покупателя — из договора с ООО «Лунный свет» и представленных им копий учредительных и иных документов;

- наименование поставленных механизмов — из технической документации на них.

В отдельных графах и строках счета-фактуры ИП поставил прочерки.

Считается ли это ошибкой, расскажем в следующем разделе.

Законные прочерки в счете-фактуре

Прочерки в счете-фактуре допускаются в отдельных случаях правилами его заполнения, утвержденными постановлением Правительства РФ № 1137.

В рассмотренном нами примере предприниматель реализовал отечественные товары на территории РФ. Поэтому ему не нужно указывать в счете-фактуре:

- код товаров по ТН ВЭД (гр. 1а) — данная информация заносится только в отношении товаров, вывезенных из России на территорию ЕАЭС;

- сведения о происхождении товаров (гр. 10 и 10а) и таможенную информацию (гр. 11) — указанные графы заполняются только по товарам, страной происхождения которых не является Россия.

Прочерки допустимы и по другим строкам и графам счета-фактуры:

- по стр. 8 — если поставка товара происходит не в рамках госконтракта или отсутствует его идентификатор;

- в гр. 2 и 2а — поставить в них прочерк можно в том случае, если единицу измерения и ее код невозможно определить или они отсутствуют в ОКЕИ (классификаторе единиц измерения).

Проставление прочерков в других строках и графах может вызвать претензии со стороны контролеров и проблемы с вычетом у покупателя.

Графы платежно-расчетного документа

В счет-фактуре содержится одиннадцать столбцов, некоторые из которых подразделяются на две подграфы.

- 1 – название товара, услуги, которые поставляет или предоставляет Продавец (как оформить счет-фактуру на услуги?).

- 2 – единица меры товара.

- 3 – численность или кубатура товаров, или услуг.

- 4 – цена продукции в количестве одного экземпляра.

- 5 – общая стоимость за все количество продукции без НДС.

- 6 – общая стоимость акцизного сбора. Если товар является не подакцизным, то ставят пометку “без акциза”.

- 7 – тариф налога.

- 8 – тариф налога, который предъявляют Контрагенту.

- 9 – общая сумма данной продукции, которая включает налог и все доплаты.

- 10 – код страны, которая изготовила товар.

- 10 а – краткое название страны из п. №10.

- 11 – номер таможенной декларации.